今年も確定申告の時期がいよいよ近づいてきました。

これをご覧の一口馬主な皆さんの手元にも、各クラブ法人が発行する確定申告資料が届いていることと思います。

私もメートルダールやレシステンシアの活躍により「収入金額ゼロ馬主」から抜け出すことができました。しかし、こんな疑問も浮かび上がります。

- この収入だと確定申告はしなければならないの?

- 確定申告をしたほうがお得なの?損するの?

私は毎年確定申告を行っておりますが、一口馬主の収入が多い時期が愛馬の活躍により続いたため、いろいろ調べ今回の記事を作成しました。

- 初めて確定申告をチャレンジする方

- 所得税の還付を受けられるのに申告をしていなかったという方

- 税務署で処理してもらっていた方

- 確定申告はわかるけど、住民税はわからないという方

という方のために、その確定申告や所得税と住民税の関係などをまとめてみました。

結論

確定申告をしなければならない人

- 20万円以上の雑所得(要するに配当)がある場合は、確定申告をしなければならない。 ※ただし、所得の金額の合計額が20万円以下の人は、申告の義務はありません。

確定申告をしたほうがお得な人

- 持馬がレースに出走して得た賞金から源泉徴収金があり、年間の一口馬主の収支がマイナスである。

確定申告を検討したほうがいい人

- 持馬がレースに出走して得た賞金から源泉徴収金があり、年間の一口馬主の収支が20万円未満の人は、住民税を考慮のうえ、確定申告をすべき。

確定申告とは

まず、確定申告についてざっくりと説明していきます。

働いたりして収入を得ている人は、一年間の収入と経費を計算して、国に申告する義務があります。

ただし、会社員については、その計算を会社が代行して、国に報告してくれます。(それを年末調整といいます。)

自営業者の方などは、自分で収入と経費を計算して、出てきた「所得」にかかる所得税を計算し、国に報告しなければなりません。

その報告行為を、「確定申告」といいます。

会社員の方は原則として確定申告をする必要がありませんが、副収入があったときや、医療費が10万円を超えた場合などには、確定申告をしなければならなかったり、確定申告をすれば、税金が取り戻せる場合もあります。

一口馬主の確定申告

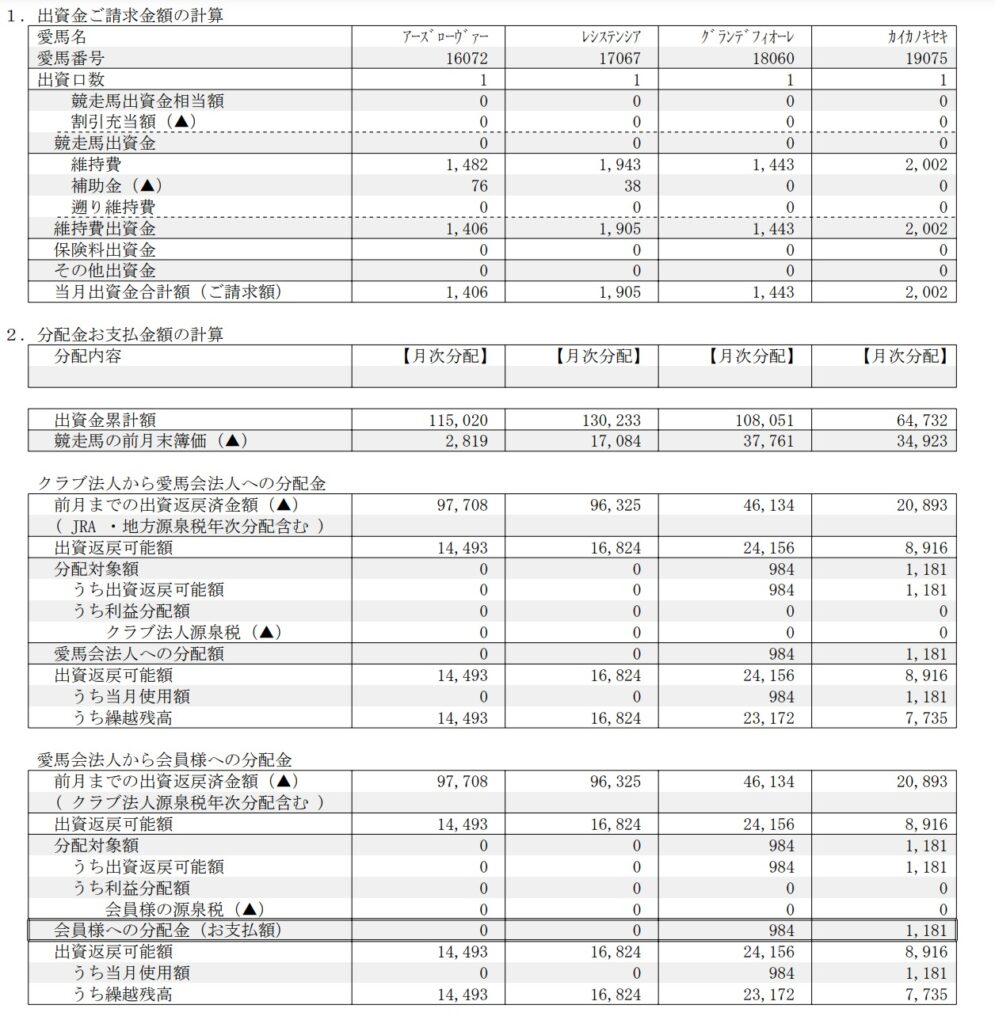

出資馬がレースに出走し賞金を稼ぐとクラブから分配があります。配当が通常会員に分配される時点で税金を徴収されています。

分配金や源泉徴収については別記事をご覧ください。

ちなみに、所有馬が活躍せずに賞金を稼がなかった場合は源泉徴収税額がないため確定申告しても何も戻りません。

出資している馬がレースで賞金を稼ぎ出資者に配当が支払われますが雑所得になります。

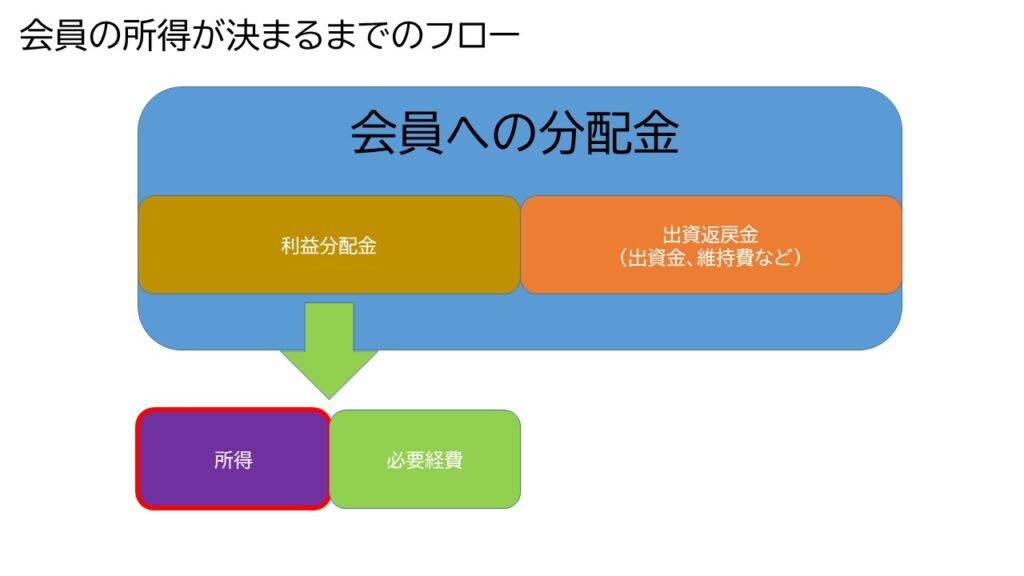

一口馬主における雑所得の計算は下記のとおりです。

雑所得(一口馬主用)

計算式:雑所得=収入金額-必要経費等

・収入金額・・・賞金に応じた分配金

・必要経費等・・預託料、会費などの経費

※入会金、出資金、保険料は経費に含まれない。

確定申告の際に、記載する欄は第1表裏面の下記の場所になります。

一口馬主で確定申告が必要な場合とは?

一口馬主を楽しんでいる方は、愛馬がレースに出走することで賞金に応じた分配金をもらい、預託料・会費などの経費を払っています。

その分配金から経費を引いた所得金額を雑所得といいます。株式の配当金など、一口馬主以外の他の副収入も雑所得に当てはまりますが、この雑所得・一時所得など「給与所得以外の所得」の合計が20万円を超える場合、確定申告をしなければならない義務が発生します。

所得の金額の合計額が20万円以下の人は、申告の義務はありません。ただし、所得が20万円以下で申告の義務がない人でも、損失(一口馬主での損失は未勝利で終わったり・早期の引退を指す)が出ている場合申告することにより還付して貰える場合があります。

所有馬が活躍し個人の所得が高い場合や損失が少ない時は確定申告することで追徴課税になる場合もあります

分配金から経費を引いた金額が少ないのに、源泉税をたくさん取られている場合(自動的に引かれている)は、確定申告(還付申告)することにより源泉税の還付を受けられる可能性があるということになります。

| 連番 | 年間収支 | 申告義務 | 申告結果 |

|---|---|---|---|

| 1 | 雑所得等合計(一口馬主以外も含む。例えば仮想通貨など)が20万円を超えた人 | 義務あり | 追徴or還付 |

| 2 | 雑所得等合計(一口馬主以外も含む)が0円~20万円の人 | 義務なし | 還付※ |

| 3 | 雑所得等合計がマイナスの場合(分配金、源泉所得税はあり) | 義務なし | 還付 |

| 4 | 分配金、源泉所得税がなかった場合 | 義務なし | 無意味 |

※複数クラブに加入している場合は、全クラブの収支を合算した金額が基準となります。

所得税と住民税について

上の表の1番または2番の方については、住民税についても考えたほうがお得(節税)になる可能性があります。

まず、所得税と住民税についてざっくりまとめますと

所得税と住民税

所得税・・・納税者の所得に応じて段階的に税率が上昇していく「超過累進税率」

住民税・・・所得の額にかかわらず税率が一定

税率は一律10%(※別途均等割といって約5,000円程度が上乗せされる)

所得税は超過累進税率といって、所得が多い人のほうが税率が高くなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば「課税される所得金額」が7,000,000円の場合には、求める税額は次のようになります。

7,000,000円×0.23 – 636,000円= 974,000円

これに復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて納税することとなります。

住民税(市・県民税)のことも考慮しながら申告すべき

確定申告の結果、所得税が還付になるか追加納付になるかは人によって変わりますが、住民税は雑所得が増える分だけ確実に増えることになります。

例えば、雑所得が20万円プラスとなった場合、だいたい10%の2万円ほど住民税が増える計算になります。

毎月の給与明細の住民税額を見るたびに、節税に失敗して20,000÷12=1700円ほど余計に引かれてしまっているのか、と思ってしまうわけです。

ざっくりまとめると下記のようになります。

雑所得のある場合の所得税と住民税流れ

- 賞金の源泉所得税(約-20%)

- 確定申告 (約+10%)1番の源泉所得税の内の10%が戻る)

- 住民税(約-10%)確定申告すると雑収入が増えるため

例えば、賞金100万の収入があったすると

源泉所得税で、20%の20万引かれる

確定申告で、所得税10%だった場合、20%-10%=10%戻る

確定申告すると、所得が100万増えるので、住民税100万×10%=10万引かれる

という計算になり、賞金が0万~20万円の方は、申告しなくてもいいため検討されたからのほうがいいかと思います。

申告義務がある方はきちんと行ないましょう

これは一口馬主の確定申告に限りませんが、基本的に所得税は「自己申告方式」ですので、確定申告をしなかったからといって、申告の提出期限後すぐに税務署から調査されることはありません。

一般的には、後日「税務調査」という形で調べられる可能性があります。もし、発覚した場合は加算税や延滞税が課せられる場合があります。

知らなかった方で、賞金を稼いで確定申告をしなくてはならない場合は、ぜひ参考に申告漏れの無いようにしましょう。

確定申告は、国税庁のホームページの作成コーナーから手軽に作ることが可能です!

申告期間は、原則として、納税の期限は2月16日から3月15日になります。

ただし、延期により期限が4月以降になる可能性も考えられます。

まとめ

今回は、細かい部分の話もあったため、確定申告をしたほうがいい方やしないほうがいい方などまとめておきます。

確定申告をしなければならない人

20万円以上の雑所得(要するに配当)がある場合は、確定申告をしなければならない。

※但し、所得の金額の合計額が20万円以下の人は、申告の義務はありません。

確定申告をしたほうがお得な人

持馬がレースに出走して得た賞金から源泉徴収金があり、年間の一口馬主の収支がマイナスである。

確定申告を検討したほうがいい人

持馬がレースに出走して得た賞金から源泉徴収金があり、年間の一口馬主の収支が20万円未満の人は、住民税を考慮のうえ、確定申告をすべき。

税金上の年間収支がプラスでも、実際の収支がプラスとは限らないのが一口馬主のつらいところです。

特に自営業などの方は国民健康保険税(料)などにも影響してくると思われるため、その点も考えながら確定申告を検討すべきかもしれません。会社員の方は、住民税のみ考えたらいいと思います。

住民税の納付は、6月頃から始まり(給与からの天引きの方は5月から)ますので、随分先のことになります。

確定申告で還付があるからと言って、申告を行ったが住民税が大幅に上がったとなっては元も子もありません。

目先の利益(確定申告による還付)だけでなく、未来の損(住民税の増額)も考えて、来年の出資に向けて備えてみてはいかがでしょうか?

関連記事です。節約分は、来年の出資のために備えておくのはいかがでしょうか?